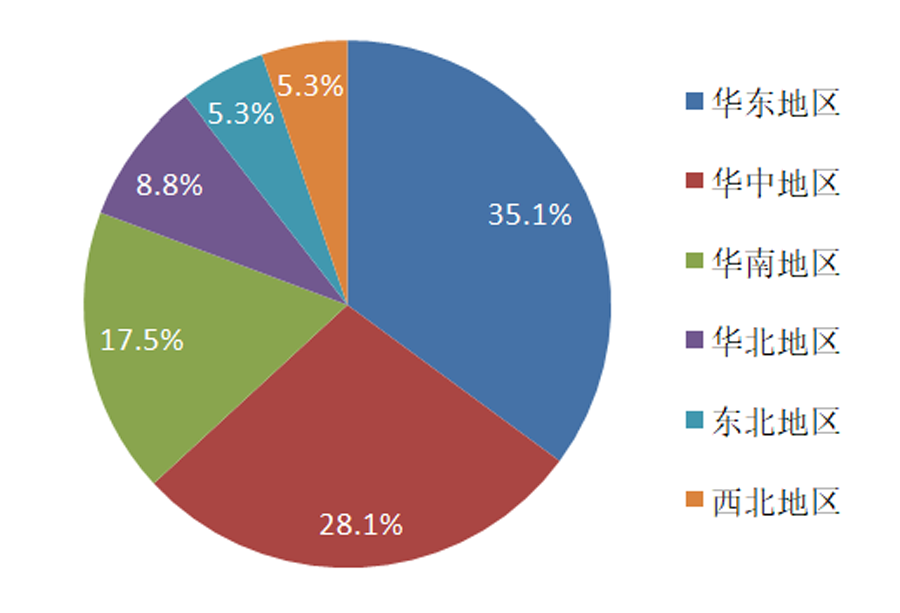

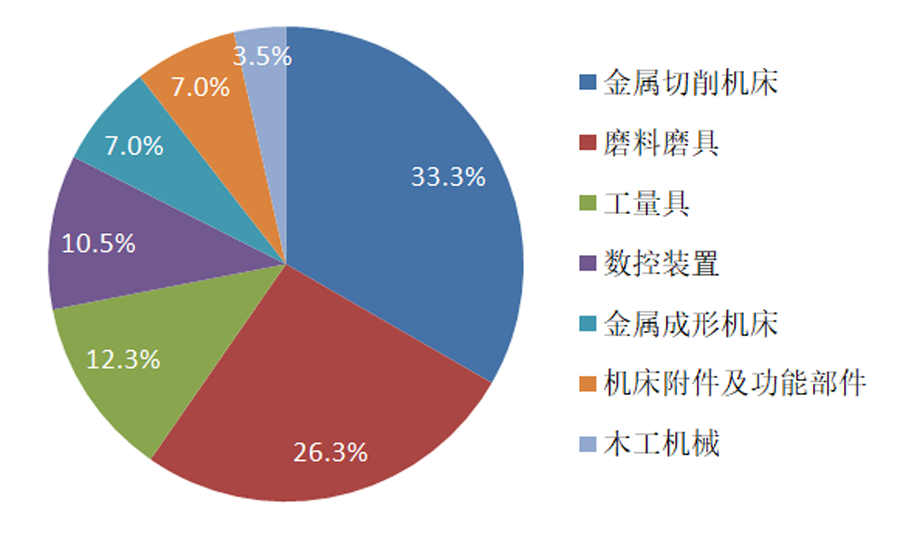

圖1 行業上市公司地區分布情況從行業上市公司的細分行業分布來看,金屬切削機床行業居首,占33.3%;磨料磨具行業其次,占26.3%;工量具行業第三,占12.3%;數控裝置行業第四,占10.5%;金屬成形機床行業第五,占7%。機床附件及功能部件行業也占7%。具體行業分布情況如圖2所示。

圖2 行業上市公司細分行業分布情況二、行業上市公司主要財務指標情況1、資產負債情況截至2021年末,重點監測上市公司的資產總計為2390.1億元,同比增長15.3%。負債合計為1188億元,同比增長17.5%。資產負債率為49.7%,同比增長0.9個百分點,同比增長的企業占66.7%,同比下降的企業占33.3%。各分行業的資產負債情況見表1。表1 各分行業資產負債情況表

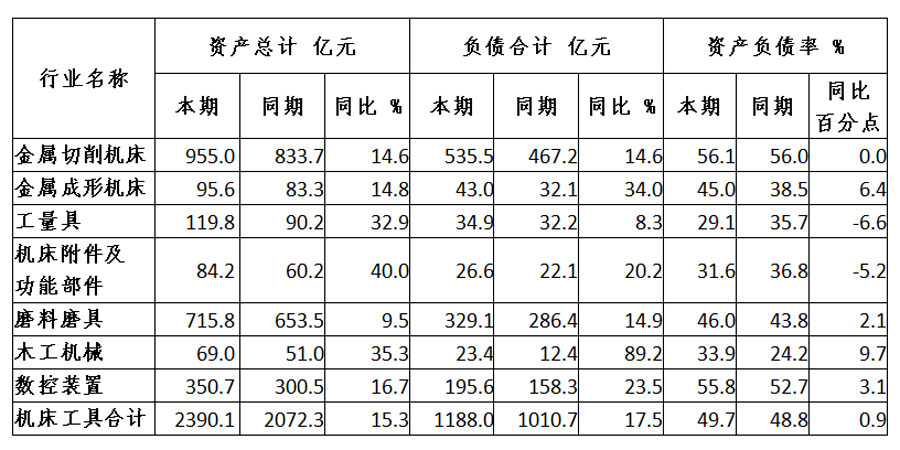

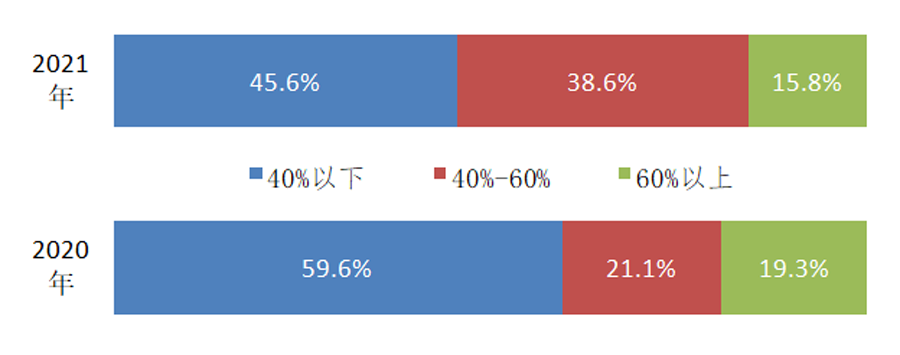

從分布情況看,資產負債率在40%以下的企業占比為45.6%,同比下降14個百分點;介于40%-60%之間的企業占比為38.6%,同比增長17.5個百分點;高于60%的企業占比為15.8%,同比下降3.5個百分點,其中有兩家企業超過100%。整體呈現出兩頭收窄、中間擴展的明顯變化。資產負債率的整體分布情況見圖3。

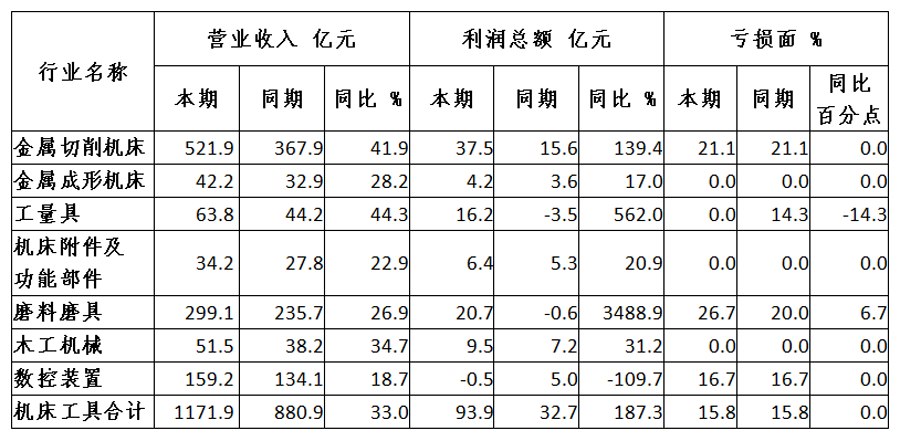

圖3 資產負債率分布情況2、收益情況2021年,重點監測的上市公司實現營業收入1171.9億元,同比增長33%,僅1家企業同比下降。實現利潤總額93.9億元,同比增長187.3%,有13家企業同比下降。2021年末的虧損面為15.8%,同比保持持平。各分行業的收益情況見表2。表2 各分行業收益情況表

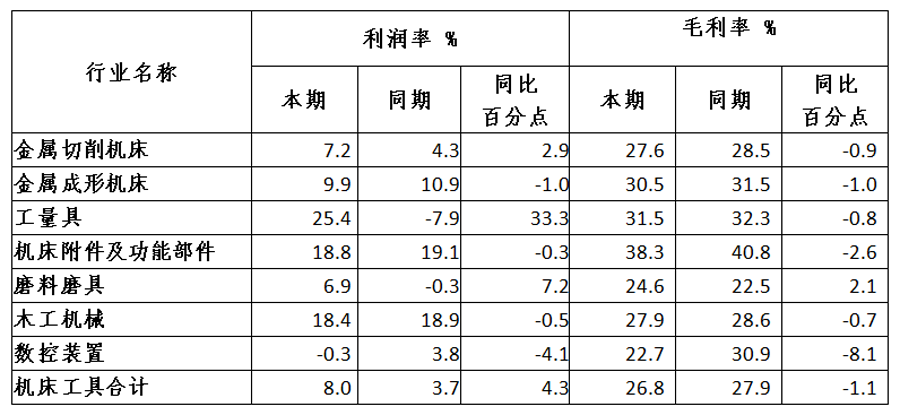

3、效益情況2021年,重點監測上市公司的利潤率(利潤率=利潤總額/營業收入)為8%,同比增長4.3個百分點,同比增長的企業占57.9%。各分行業的利潤率情況見表3。表3 各分行業效益情況表

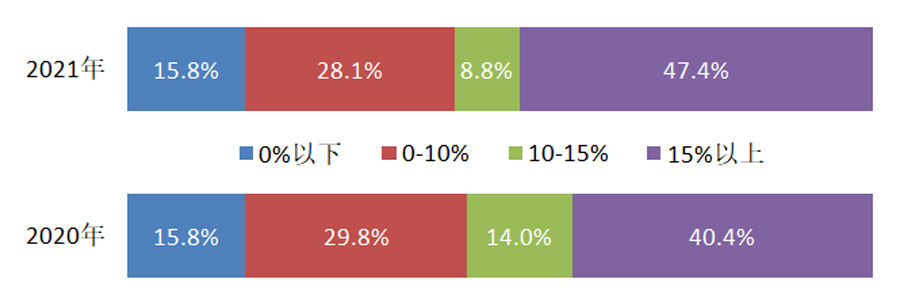

從利潤率的分布來看,2021年度利潤率在0%以下的企業占比為15.8%,與上年同期保持持平;位于0%-10%之間的占比為28.1%,同比下降1.8個百分點;位于10%-15%之間的占比為8.8%,同比下降5.3個百分點;位于15%以上的占比為47.4%,同比上升7個百分點。整體分布略往15%以上區域集中。利潤率的整體分布情況見圖4。

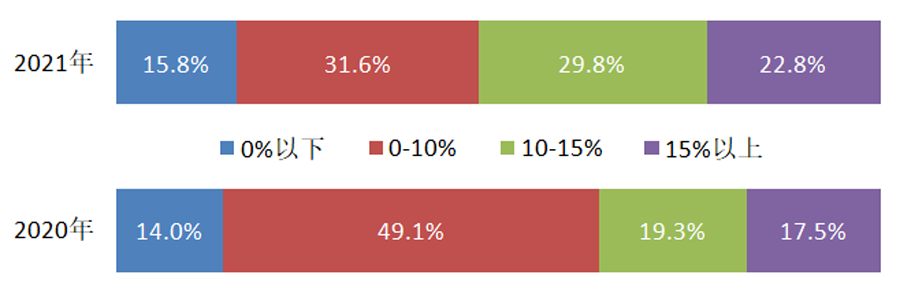

圖4 行業上市公司利潤率分布情況2021年,加權平均凈資產收益同比實現增長的企業占比為54.4%。從其分布來看,0%以下的企業占比為15.8%,同比上升1.8個百分點;位于0%-10%之間的占比為31.6%,同比下降17.5個百分點;位于10%-15%之間的占比為29.8%,同比上升10.5個百分點;位于15%以上的占比為22.8%,同比上升5.3個百分點。整體明顯往右側偏移,且分布更為均勻。加權平均凈資產收益的整體分布情況見圖5。

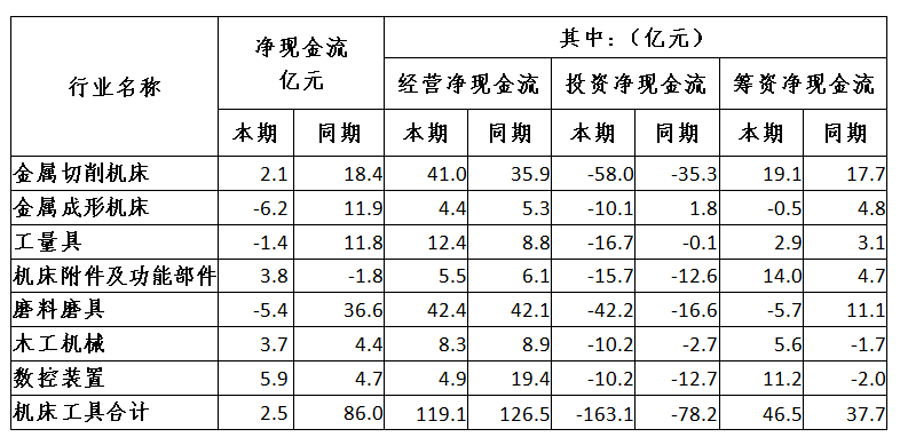

圖5 加權凈資產收益率分布情況4、現金流情況2021年,重點監測的上市公司經營活動產生的現金流表現為凈流入,流入凈額為119.1億元;投資活動產生的現金流表現為凈流出,流出凈額為163.1億元;籌資活動產生的現金流表現為凈流入,流入凈額為46.5億元。各分行業的凈現金流情況見表4。表4 各分行業凈現金流情況表

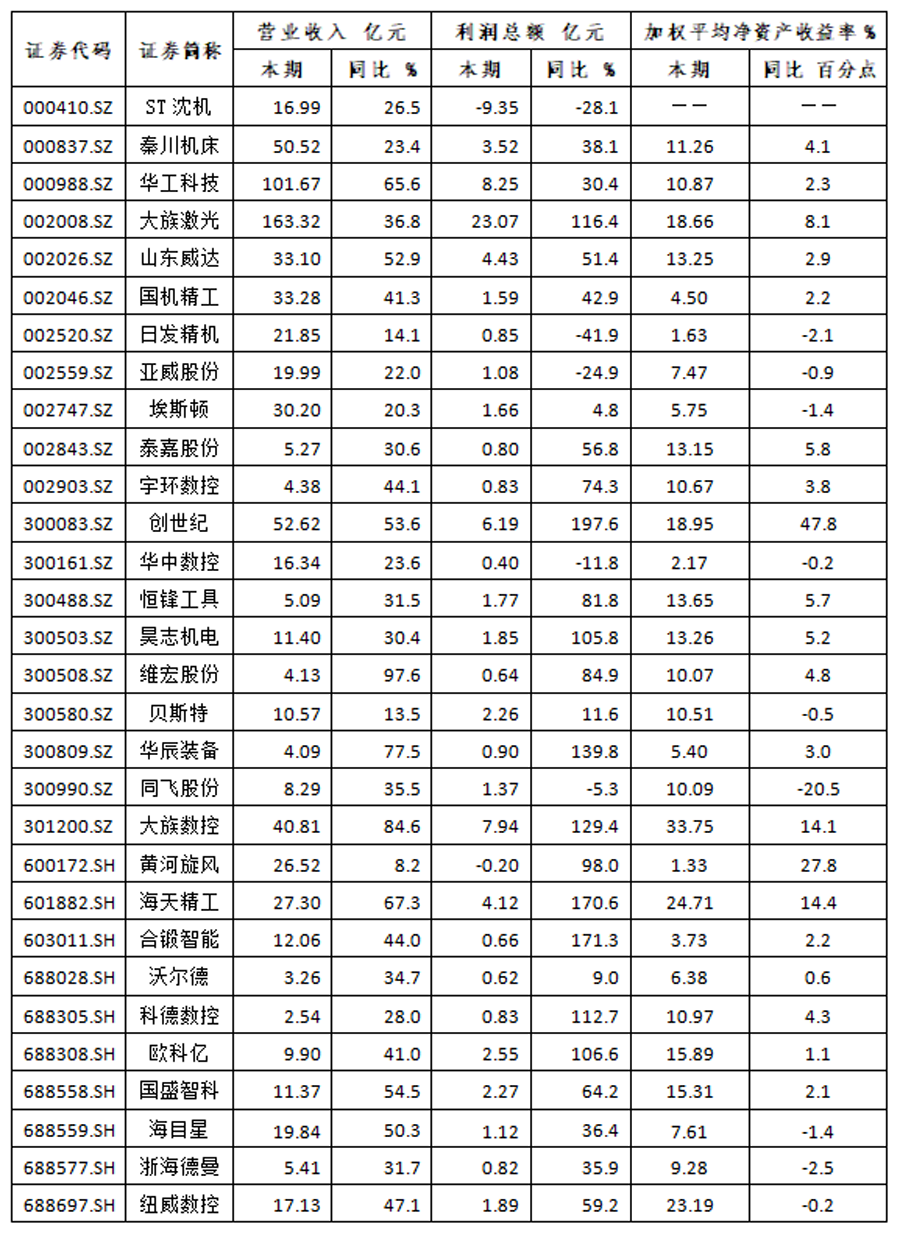

三、部分上市公司2021年運行情況以下我們選擇部分關注度較高的行業上市公司,介紹一下主要指標情況。表5 部分上市公司主要經濟指標

(數據來源:各上市公司2021年度報告)四、2021年上市公司總體運行情況評價2021年重點監測的行業上市公司的運行情況與機床工具行業整體基本一致,營業收入、利潤總額和利潤率等各項主要經濟指標和效益指標同比增長,且增幅均明顯高于行業平均水平。部分企業利潤增幅超過100%。其主要原因有:特定用戶領域需求旺盛,在產品應用場景方面進行了深度開發,提升了核心競爭力、進口替代加快,以及上年基數較低等。總體看,上市公司確實是行業企業中的優質群體。重點監測的行業上市公司營業收入同比有較大幅度增長,但整體毛利率有所下降,存貨及其中原材料和產成品都明顯增長,原材料增幅尤為突出。同時存貨周轉率提升,合同負債同比大幅增長。雖然從一個側面體現出市場需求旺盛,但受新冠疫情對產業鏈、供應鏈沖擊,以及原材料大幅漲價等因素影響,行業上市公司同樣面臨較大運營壓力。